Le prêt viager hypothécaire présente un véritable risque pour la banque

Le risque du Prêt Viager hypothécaire pour la banque dissuade son développement.

Difficile de trouver un établissement bancaire pour souscrire un Prêt Viager Hypothécaire (PVH). Antérieurement, le Crédit foncier était la seule banque à proposer ce crédit.

Ces volumes n’ont jamais été très importants, on dénombre jusqu’à 4.300 dossiers dans les années 2010 pour un volume de PVH de 350 millions d’€.

Avec l’arrêt de son activité en 2019, les établissements bancaires et sociétés de crédits n’ont pas pour autant développé ce financement novateur pour senior.

Quels sont les risques associés à ce produit pour le prêteur entrainant un frein à son développement ?

Bien que le financement soit garanti par une hypothèque sur un bien immobilier à usage d’habitation détenu en pleine propriété par l’emprunteur, le risque supporté par le prêteur reste élevé.

Ce produit novateur est encadré par le Code de la consommation et le législateur, dans sa rédaction, a protégé les héritiers et donc exposé le prêteur.

Le risque que supporte la banque est la conjugaison de plusieurs facteurs, qui reposent, pour l’essentiel, sur le temps.

Le risque du prêt Viager hypothécaire pour le prêteur repose sur plusieurs facteurs.

Les héritiers protégés

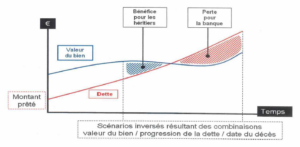

Au terme du contrat, soit le décès de l’emprunteur, si les héritiers laissent le bien au prêteur, celui-ci se chargera de sa vente.

Dans le cas où le fruit de la vente ne couvre pas la dette qui s’est créée, la banque assume seule la perte.

Inversement, si le prix de vente est supérieur à la dette, la différence est remise aux héritiers.

La banque ne pourra jamais exiger un remboursement supérieur à la valeur du bien donné ainsi en garantie. Les héritiers n’ont donc pas à craindre de devoir un montant supérieur au prix de vente du bien. La banque devra assumer seule la perte de l’opération.

Elle prend un pari dans le temps. Si l’emprunteur à une durée de vie assez longue, la dette va augmenter sensiblement avec le temps. Si le bien ne prend pas de valeur, car situé dans un secteur ou le marché immobilier est peu dynamique, le risque pour la banque est fort !

Les héritiers sont toujours protégés, pas de recours de la banque sur un autre bien immobilier de l’emprunteur décédé.

La capitalisation des intérêts

Contrairement à un prêt classique, la dette s’accroît au fils du temps, car nous sommes sur un différé total.

Le crédit est un remboursement in fine.

Il y a donc capitalisation des intérêts et la dette peut vite s’accroitre, à l’image dune boule de neige, qui grossit de plus en plus.

La longévité de l’emprunteur,

Un allongement de la durée de vie peut conduire à un accroissement de la dette au-delà de la valeur du bien hypothéqué du fait de la capitalisation des intérêts.

Une dette plus importante que la valeur du bien, conduit à une perte pour la banque.

L’allongement de la longévité pèse fortement sur l’accroissement de la dette.

Le danger d’une évolution à la baisse du marché immobilier

Un marché immobilier qui se retournerait dans le temps engendrerait une baisse de la valeur du bien en dessous de la dette anticipée.

Il s’agit probablement du paramètre le moins prévisible et difficilement anticipable pour le prêteur.

Le risque de liquidité du marché immobilier

Le niveau de liquidité des biens immobiliers ne sont pas homogènes en France. Certaines régions sont plus dynamiques que d’autres.

Lorsque le prêteur se trouve dans une situation de vente d’un bien immobilier avec un locataire en place sur une région ou le niveau de transactions immobilières est très faible, le risque est potentiellement très fort de supporter une perte pour le prêteur.

Le risque de dégradation du bien dans le temps

Avec une espérance de vie qui s’allonge chaque année, l’établissement bancaire qui consentira un crédit viager hypothécaire souscrit par une personne à 62 ans, se retrouvera avec une garantie hypothécaire prise sur un bien immobilier qui vivra 20 ans et plus.

Le risque de dégradation du bien est réel, d’autant plus si l’emprunteur rentre en EPHAD.

La vacance du bien immobilier mis en garantie peut engendrer sa dégradation voir, il peut être squatté. Sa valeur s’en retrouvera d’autant diminuée, faisant peser un risque majeur pour la banque.

Bien que le Code de la consommation, exige de l’emprunteur d’entretenir son bien en bon père de famille et que la non-exécution de cette obligation peut déclencher le terme du contrat, il n’en demeure pas moins, que nous sommes face à un nouveau danger pour le prêteur.

Quel taux prêt viager hypothécaire ?

Au regard de ces risques, les établissements de crédit qui ont cherché à développer ce produit novateur pour les seniors, mais ils expliquent que les conditions de viabilité économique de PVH les obligent à proposer des niveaux de taux effectif global (TEG) élevés.

Les risques du produit sont bien présents et demandent de les provisionner dans le taux proposé de façon non négligeable.

Pour que ce financement soit à minima rentable, ou tout du moins, ne soit pas distribué à perte, le taux s’en trouve majoré. Nous sommes donc plus dans le cadre d’une solution.

Les prêteurs expliquent que ces conditions tarifaires, pour être rentable, auraient un effet dissuasif sur leurs clients.

La publicité relative au Prêt Viager Hypothécaire

Enfin, pour protéger le consommateur, des règles publicitaires strictes sont imposées. Comme l’interdiction du démarchage (article L. 314-4 du Code de la consommation).

Ces règles publicitaires constitueraient, entre autres, à freiner le développement du PVH.

Ce crédit est un produit récent, il n’est pas encore rentré dans les mœurs, il existe une méconnaissance importante du cadre du produit et de la protection des héritiers, demandent donc des efforts commerciaux importants et spécifiques pour le promouvoir.

Bien que ce financement présente de nombreux avantages pour les séniors, la conjugaison des dangers associés entrave fortement son développement.

Alors qu’il présente de nombreux avantages pour les seniors.

Simulation Crédit Viager Hypothécaire, un conseiller vous rappelle dans la journée

Vous êtes un courtier en Crédit Immobilier, un CIF, CGP, etc… Que pouvons-nous vous apporter ?

- Financement immobilier investisseur et résidence principale

- Financement de SCPI par nantissement.

- Regroupement de Crédits avec et sans garantie hypothécaire (35 ans possible)

- Recherche de trésorerie via un crédit hypothécaire de trésorerie

- Financement de SCI

- PVH

Pour nous contacter :

- Téléphone : 04 77 32 32 09

- Mail : Formulaire de contact

Mentions légales : Cibfinance est un IOBSP mandataire de banque non exclusif en regroupement de crédits, crédit à la consommation et courtier en crédit immobilier CFCAL – IAS Mias inscrit à l’ORIAS N° 13001585 www.orias.fr

Un crédit vous engage et doit être remboursé. Vérifiez vos capacités de remboursement avant de vous engager. Aucun versement de quelque nature que ce soit ne peut être exigé d’un particulier avant l’obtention d’un ou plusieurs prêts d’argents – Article L311.2 alinéa 1.

Cibfinance : APE 6619 B – RCS St Etienne, 442 287 512 – Rc pro N° 2009PCB002 à hauteur de 1.200.000 Euros par période d’assurance et 700.000 € par sinistre. Procédure de recours à adresser à : CIBFINANCE Service Réclamation – BP 297 42016 SAINT ETIENNE Cedex 1 ou reclamation@cibfinance.fr

Médiateur AME CONSO, 197 Boulevard Saint-Germain – 75007 PARIS – www.mediationconso-ame.com. Le consommateur a la possibilité de saisir gratuitement le médiateur dans un délai d’un an à compter de la réclamation écrite adressée au professionnel.